رئيس اتحاد المصارف العربية: الامتثال للمعايير التنظيمية المالية الدولية أمر بالغ الأهمية

جمعية البنوك اليمنية - صنعاء بتاريخ: 2022/02/25

إن الامتثال للمعايير التنظيمية المالية الدولية أمر بالغ الأهمية لتقليل المخاطر، ولدعم النمو الاقتصادي، والحد من الفقر، وتحقيق الاستقرار المالي على الصعيد العالمي.

لقد شهدت العقود الأخيرة تطوير معايير تنظيمية مالية دولية جديدة هي بمثابة معايير مرجعية للنظام المالي والمصرفي في مختلف الدول، وهي تسهل التعاون بين المراقبين الماليين في مختلف الدول، وتؤمن تكافؤ الأنظمة المالية والمصرفية على الصعيد العالمي.

إن تطوير الأنظمة المصرفية الدولية من قبل مجموعة صغيرة من المنظمين الماليين في الاقتصادات المتقدمة له آثار إيجابية وسلبية، كما أن اعتماد المعايير الدولية في الأسواق في البلدان النامية، ولا سيما البلدان المنخفضة الدخل والبلدان ذات الدخل المتوسط الأدنى يؤدي إلى تكاليف ومخاطر كبيرة. ومع ذلك، فإن الامتثال للمعايير الدولية بات من الضروريات ويرجع ذلك جزئياً إلى مخاوف بشأن السمعة والمنافسة، كما أنه في ظل العولمة لا يمكن للمنظمين تجاهل المعايير الدولية ببساطة، حتى لو كانت غير مناسبة لبيئتهم التنظيمية.

وعليه يجدر تكييف المعايير الدولية بمرونة وتصميمها بما يتوافق مع احتياجات الدول النامية والناشئة والانتقال من السياسات المالية الدولية التي تتبع نهج فرض المعايير إلى التصميم المرن للمعايير المالية التي تتلاءم مع احتياجات مختلف البلدان وتدعم تنمية القطاع المالي على الصعيد المحلي والعالمي.

لقد وضعت لجنة بازل للرقابة المصرفية معايير تنظيمية دولية مهمة نظراً لنطاقها وتفاصيلها الواسعة ودورها في حث المصارف على زيادة مرونتها في مواجهة المخاطر وأبرزها المخاطر السيبرانية. إن توصيات بازل الأخيرة وُضعت بشكل أساسي للدول المتقدمة، إلا أن العديد من الدول النامية والناشئة تسعى الى تبنيها وتكييفها والامتثال لها. وهناك أيضاً دولاً أخرى في طور النظر والتخطيط للامتثال لمعايير بازل. وذلك إيماناً بأهمية تطبيق معايير بازل وفوائدها على المدى الطويل، إلا أن المعايير الجديدة تحمل في طياتها مخاطر وتحديات جديدة.

إن آثار الامتثال للمعايير التنظيمية المالية الدولية، مثل معايير بازل تختلف بين البلدان الناشئة والنامية وبين البلدان المتقدمة، مما يشير إلى الحاجة إلى نهج مختلف للتنظيم المصرفي في البلدان الناشئة والنامية للتمكن من تطبيق والامتثال لبازل وذلك لعدة أسباب:

• شدة التباين في إمكانية الوصول إلى أسواق رأس المال الدولية

• التعرض لتقلبات اقتصادية ومالية عالية

• قلة تطور الأنظمة المالية

• توافر محدود لبيانات السوق

• الشفافية المحدودة

• ضعف القدرات وأطر الحوكمة

• القيود المؤسسية العامة

لقد تم تصميم معايير بازل لمعالجة المخاطر المالية الناشئة عن البنوك الكبيرة والمعقدة والتي تقوم بالعمليات الدولية. في حين أن الدول الأعضاء للجنة بازل هي الملزمة فقط من حيث المبدأ بتبني وتنفيذ معايير بازل، فإن العديد من الدول غير الأعضاء تتجه نحو تنفيذها.

وتشير الأدلة المتاحة إلى أنه على الرغم من الحاجة الملحة لتعزيز وتطوير الأطر التنظيمية في المصارف العربية، إلا أنه من غير الواضح على الإطلاق أن معايير بازل هي النهج الأكثر فاعلية. كما ويفرض تنفيذ بازل 2 و 3 تحديات خاصة على البلدان المنخفضة والمتوسطة الدخل وذلك بسبب:

• تفاوت في تطور البنية التحتية المالية

• ضعف التوافق مع تهديدات الاستقرار المالي

• قيود الموارد البشرية والمالية

• تفاقم عدم تناسق المعلومات

• تدهور تكوين الائتمان.

إن اتفاقيات بازل (1، و2، و3، و4) التي تضعها لجنة بازل للرقابة المصرفية تهدف إلى تنظيم القطاع المصرفي، ووضع المعايير العالمية الأساسية للتنظيم التحوطي للبنوك. وقد تم إصدار أول اتفاقية بازل في عام 1988 وركزت على كفاية رأس المال للمؤسسات المالية، وتصنيف مخاطر كفاية رأس المال. واتفاقية بازل الثانية ركزت على ثلاثة مجالات رئيسية، تٌعرف بالركائز الثلاث لاتفاقية بازل: الحد الأدنى لمتطلبات رأس المال، والمراجعة الرقابية لكفاية رأس المال والتقييم الداخلي، والاستخدام الفعال للإفصاح كأداة لتعزيز انضباط السوق وتشجيع الممارسات المصرفية السليمة.

وعقب الأزمة المالية في عام 2008، قررت لجنة بازل للرقابة المصرفية تحديث وتعزيز اتفاقات بازل. واعتبرت لجنة بازل للرقابة المصرفية أن سوء إدارة المخاطر، وعدم كفاية رأس المال، وارتفاع المديونية من أبرز أسباب الانهيار المالي.

وقد تم الاتفاق على بازل 3 في نوفمبر 2010 التي على البنوك أن يكون لديها حد أدنى من حقوق الملكية المشتركة وحد أدنى من نسبة السيولة.

وتتضمن اتفاقية بازل الرابعة تغييرات في معايير متطلبات رأس مال البنوك ومن المقرر تنفيذها في يناير 2023. وتسعى لجنة بازل إلى تحسين إطار مخاطر السوق العالمي وذلك بزيادة المستوى العامل متطلبات رأس المال، مع التركيز بشكل خاص على أدوات التداول المعرضة لمخاطر الائتمان بما في ذلك الأوراق المالية.

ولا بد من الإشارة إلى إرشادات لجنة بازل للرقابة المصرفية لتعزيز المرونة السيبرانية ومن أهمها التنظيم والإشراف، والاستجابة للحوادث السيبرانية والتعافي منها، وترشيد التعامل مع الأطراف الثالثة، وترتيبات تبادل المعلومات، ومقاييس المرونة السيبرانية.

وعليه فإن توصيات اتحاد المصارف العربية لتطبيق بازل تستند إلى عدة مبادئ هي:

• تقليل الآثار غير المباشرة السلبية إلى أدنى حد

• التناسب في تطبيق المعايير

.التوازن في تحقيق الاستقرار المالي والتنمية المالية

.تنفيذ العناصر الرئيسية للإصلاح التنظيمي العالمي من خلال بناء إطار احترازي فعال

• تكييف المعايير الدولية مع مراعاة تطور وحجم المؤسسات المالية، وأهمية العمليات المالية المختلفة، ومدى دقة المعلومات المتاحة وقدرة المشرفين عليها.

وفيما يلي توصيات اتحاد المصارف العربية لمختلف الأطراف المعنية:

توصيات لواضعي المعايير الدولية و للجنة بازل:

يدعو اتحاد المصارف العربية إلى تبسيط المعايير الدولية والتناسب في تصميمها ووضع إرشادات موحدة حول كيفية التعامل مع تنفيذها بشكل منهجي. وقيام المؤسسات المالية الدولية بتقديم المشورة المتسقة فيما يتعلق بتنفيذ بازل كما ويوصي لجنة بازل بتصميم معايير بازل وفق احتياجات المصارف العربية وبناءً على مشورة البنوك المركزية العربية، وفتح المجال للمزيد من المدخلات ذات المغزى من ممثلي البلدان ذات الدخل المنخفض والمتوسط، وتوضيح الشروط المتناسبة لمكونات بازل.

توصيات للمصارف العربية في مسيرتها للامتثال للمعايير التنظيمية الدولية ولاتفاقيات بازل:

• وضع الاستراتيجيات: تحتاج المصارف العربية إلى وضع استراتيجيات لاستيفاء المعايير الدولية مع مراعاة تطور وحجم المؤسسات المالية العربية، وأهمية العمليات المالية المختلفة في الأسواق المالية العربية، ودقة المعلومات المتاحة ودرجة الرقابة عليها.

• تطوير إطار تنظيمي: على المصارف العربية تطوير إطار تنظيمي يعزز مرونة القطاع المالي والمصرفي العربي دون تكبل تكاليف امتثال غير متناسبة.

• تعزيز المرونة السيبرانية: على البنوك والحكومات في جميع أنحاء العالم القيام بدور حاسم لبناء ثقافة المرونة السيبرانية وتدريب وتعليم الكوادر البشرية عليها. وعلى جميع المصارف العربية رفع المرونة السيبرانية امتثالا لإرشادات بازل مما يساعد في الصمود في وجه الهجمات السيبرانية وضمان الاستدامة والنمو والازدهار والمضي في مسيرة التحول الرقمي بأمان واستمرارية العمل رغم الهجمات السيبرانية التي باتت توازي حجم الحروب العالمية الكبرى والكوارث والجائحات.

• إجراء البحوث: على البنوك المركزية العربية والمصارف العربية التعاون والمشاركة في إجراء البحوث حول تداعيات إطار تنفيذ بازل وتعزيز استقرار النظام المالي.

• وضع إطار تنفيذ بازل في المصارف العربية: تجدر الإشارة إلى أن البلدان الناشئة والنامية في مراحل مختلفة من تنفيذ معايير بازل وفقاً لهيكل أسواقها المالية وأنظمتها، ومواردها المالية والبشرية، وقدراتها المؤسسية.

ولا تختلف أولويات التنفيذ في البلدان الناشئة والنامية بشكل كبير عن تلك الموجودة في البلدان المتقدمة، ويمكن تحديد أولويات تنفيذ بازل كالآتي:

تعديل الإطار التنظيمي، تعزيز الإشراف القائم على المخاطر، إصلاح القطاع المصرفي، إنشاء قواعد قوية لرأس المال والسيولة، ووضع نهج تدريجي خاص بكل بلد يعتمد على تطور المؤسسات المالية وحجمها، واتساع نطاق العمليات المالية، ودقة المعلومات الاحترازية المتاحة، والقدرات الإشرافية.

التعلم من التطبيقات الناجحة لبازل في الدول العربية:

يمكن التعلم من تجربة مصر التي أعادت هيكلة قطاعها المصرفي وأنظمتها بما يتماشى مع أفضل الممارسات الدولية لتمهيد الطريق لتنفيذ معايير بازل. وركائز خطة إعادة الهيكلة في مصر تشمل خصخصة وتوحيد القطاع المصرفي، ومعالجة القروض المتعثرة، وإعادة هيكلة البنوك المملوكة للدولة، وترقية وظيفة الإشراف المصرفي بالبنك المركزي، وتسهيل الأعمال الصغيرة، وتمويل المشروعات المتوسطة الحجم.

وقد اعتمد البنك المركزي المصري استراتيجية تستند إلى مبدأين أساسيين لتنفيذ بازل هما البساطة والتواصل. وتم تنظيم مشروع التنفيذ حول أربع مراحل: وضع الإستراتيجية، وتدريب الكوادر البشرية، والتنسيق مع البنوك، وضبط الأنظمة والإعداد الداخلي للبنوك. ويقوم البنك المركزي المصري حالياً بتطبيق بازل 3.

• الاستثمار في تطوير أنظمة تكنولوجيا المعلومات لتطبيق بازل: إن جودة البيانات هي التحدي الأكبر للامتثال لبازل، مما يستوجب الاستثمار في تطوير أنظمة تكنولوجيا المعلومات التي تساعد في إنتاج بيانات متسقة ودقيقة بناءً على نماذج متعددة وحسابات الوقت الفعلي. ويجب أن تكون البنية التحتية لتكنولوجيا المعلومات قوية بما يكفي للتعامل مع سلامة البيانات وقابلية الاستخدام والامتثال، وتحتاج أيضاً إلى أن تكون مرنة بدرجة كافية للتمكن من تطوير أنظمة إعداد التقارير المالية ووضع المقاييس. يمكن أن يحقق الاستثمار في التكنولوجيا والبنية التحتية لتكنولوجيا المعلومات فوائد إيجابية للبنوك تساعد في تحليلات البيانات. إن استيفاء متطلبات إعداد تقارير السيولة وفق بازل يستلزم حجم استثمار كبير في تكنولوجيا المعلومات للتمكن من جمع المعلومات حول التدفقات النقدية عبر البنك (الموجودات والمطلوبات). ويتوجب على المصارف بناء قدرات لقياس مخاطر السيولة في الوقت الفعلي.

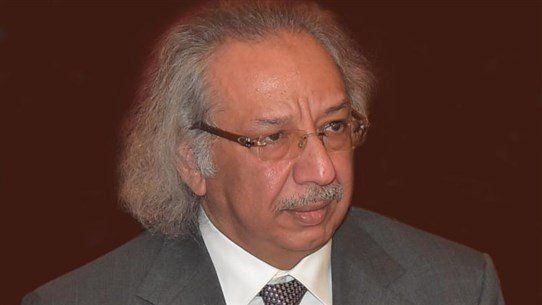

الشيخ محمد جراح الصبّاح – رئيس اتحاد المصارف العربية

قد يهمك أيضا: